FP1級過去問題 2023年9月学科試験 問25

問25

居住者に係る所得税の退職所得に関する次の記述のうち、最も不適切なものはどれか。

- 病気により休職をした期間がある者が退職金を受け取った場合、当該退職金の額が勤続期間から休職をした期間を控除した期間に基づき計算されているときであっても、退職所得控除額の計算上、休職をした期間を控除しない勤続期間により勤続年数を計算する。

- 過去に勤務先の子会社に出向していた者が退職金を受け取った場合、当該退職金の額が子会社での勤務期間を通算した期間に基づき計算されているときは、退職所得控除額の計算上、子会社での勤務期間を加えた勤続期間により勤続年数を計算する。

- 同一年中に2カ所の勤務先から退職金を受け取った場合、退職所得の金額は、それぞれの勤務先の勤続年数に基づき、それぞれの退職金について計算された退職所得の金額を合計した額となる。

- 退職金を受け取った者に前年以前4年内に前の勤務先から退職金が支払われていた場合、本年分の退職金に係る勤続期間と前の退職金に係る勤続期間に重複期間があるときは、本年分の退職金に係る勤続年数に基づき算出した退職所得控除額から、重複期間の年数に基づき算出した退職所得控除額相当額を控除した金額が退職所得控除額となる。

広告

広告

正解 3

問題難易度

肢19.3%

肢25.3%

肢367.6%

肢417.8%

肢25.3%

肢367.6%

肢417.8%

分野

科目:D.タックスプランニング細目:3.各種所得の内容

解説

- 適切。休職等により勤務が一時的に中断した期間があり、就業規程等により退職金の算定年数からその休職等の期間が除かれている場合であっても、退職所得控除額計算上の勤続年数は、休職等期間も引き続き勤務していたものとした年数となります(所基通30-7)。会社員のAさん(40歳)が、病気による休職期間後に退職して退職金を受け取った場合に、当該退職金の額が勤続期間からその休職期間を控除した期間に基づき算定されているときは、退職所得控除額の計算上、勤続期間から当該休職期間を控除して勤続年数を計算する。(2025.1-26-1)

- 適切。過去に他の会社に出向していた者に支給する退職金のように、他の勤務先の勤務期間と通算した期間を計算の基礎として退職金の額が計算されていることが明らかな場合は、他の会社に勤務していた期間についても、退職所得控除額計算上の勤続年数に含めます(所得税法令69条1項1号ロ)。

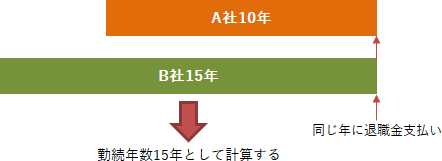

- [不適切]。その年に2か所以上から退職一時金を受け取った場合、両方の額を合計した収入金額から、それぞれの勤務先の勤続年数の合計から重複している期間を除いた期間を勤続年数として計算した退職所得控除額を控除します(所得税法令69条1項3号)。

たとえば、A社に2015年1月~2022年12月までの8年間、B社に2020年1月から2025年12月までの6年間勤務していた場合、「8年+6年=14年」から重複している3年間を差し引いた11年を勤続年数として退職所得控除額を計算します。 同一年中に2カ所の勤務先から退職金を受け取った場合の退職所得の金額は、それぞれの勤務先の勤続年数に基づき、それぞれの退職金について計算された退職所得の金額を合計した額となる。(2016.9-27-3)

同一年中に2カ所の勤務先から退職金を受け取った場合の退職所得の金額は、それぞれの勤務先の勤続年数に基づき、それぞれの退職金について計算された退職所得の金額を合計した額となる。(2016.9-27-3) - 適切。退職金を受ける人が、前年4年(みなし退職所得を受ける人は19年)内に退職金等を受け取っている場合、前回支給を受けた退職金等の勤続年数と重複している部分に係る退職所得控除額は、今回の退職所得控除額からは除外されます(所得税法令70条1項2号)。

たとえば、60歳で勤続年数30年の退職金等を受け取った人が、64歳に別の会社から勤続年数24年の退職金等を受け取った場合、以下のような計算となります。- 勤続年数24年の退職所得控除額 800+(70×4年)=1,080万円

- 重複期間20年に係る退職所得控除額 800万円

- 1,080万円-800万円=280万円

広告

広告