FP1級 2023年9月 応用編 問57

個人事業主であるAさんは、妻Bさんと小売業を営むとともに、所有する賃貸マンションから賃貸収入を得ている。2025年中に台風により自宅の一部が損壊したことから、火災保険から受け取った保険金や個人年金保険の解約返戻金を修理費用に充てており、確定申告で雑損控除の適用を受けようと考えている。

Aさんの家族および2025年分の収入等に関する資料は、以下のとおりである。

〈Aさんとその家族に関する資料〉

〈Aさんの2025年分の収入等に関する資料〉

Aさんの家族および2025年分の収入等に関する資料は、以下のとおりである。

〈Aさんとその家族に関する資料〉

- Aさん(47歳)

- 青色申告者

- 妻Bさん(46歳)

- 2025年中に青色事業専従者として給与収入80万円を得ている。

- 父Cさん(75歳)

- 2025年中に公的年金の老齢年金から年金収入150万円を得ている。

- 長男Dさん(20歳)

- 大学生。2025年中にアルバイトにより給与収入100万円を得ている。

〈Aさんの2025年分の収入等に関する資料〉

- 事業所得に関する事項

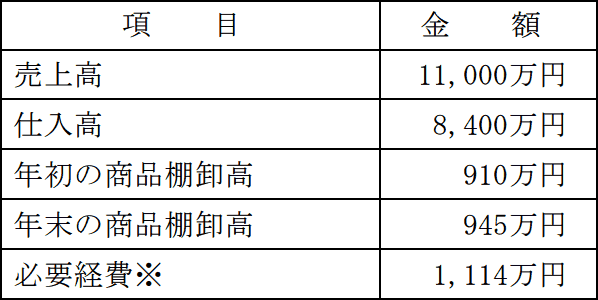

①売上高、仕入高等

- 上記の必要経費は適正に計上されている。なお、当該必要経費には、青色事業専従者給与は含まれているが、売上原価および下記②の減価償却費は含まれていない。

- パソコン2台:5月11日に事業用として1台当たり9万円で取得し、取得後直ちに事業の用に供している。

(耐用年数4年、償却率(定率法0.5/定額法0.25)) - 機械設備1台:7月12日に事業用として320万円で取得し、取得後直ちに事業の用に供している。償却方法は法定償却方法とする。

(耐用年数8年、償却率(定率法0.25/定額法0.125))

- 不動産所得に関する事項

賃貸収入:790万円

必要経費:815万円(賃貸用不動産の取得に要した負債の利子50万円(土地の取得に係るものが30万円、建物の取得に係るものが20万円)が含まれている) - 台風による損害額と保険金等に関する事項

- 損害金額

- 300万円(下記の災害関連支出は含まれていない)

- 災害関連支出の金額

- 100万円

- 火災保険からの保険金

- 150万円

- 解約した個人年金保険に関する事項

- 保険の種類

- 一時払変額個人年金保険(10年確定年金)

- 契約年月

- 2014年2月

- 契約者(=保険料負担者)

- Aさん

- 被保険者

- Aさん

- 解約返戻金額

- 340万円

- 正味払込保険料

- 270万円

- 妻Bさん、父Cさん、長男Dさんは、Aさんと同居し、生計を一にしている。

- Aさんとその家族は、いずれも障害者および特別障害者には該当しない。

- Aさんとその家族の年齢は、いずれも2025年12月31日現在のものである。

- 上記以外の条件は考慮せず、各問に従うこと。

広告

問57

減価償却に関する以下の文章の空欄①~⑤に入る最も適切な語句または数値を、解答用紙に記入しなさい。

「減価償却資産の取得に要した金額を、その資産の耐用年数に応じて分割して必要経費とすることを減価償却といいます。所得税では、減価償却は強制償却であり、償却するかしないかを任意に決めることはできません。

2007年3月31日以前に取得した減価償却資産については、旧定額法や旧定率法などの償却方法で、2007年4月1日以後に取得した減価償却資産については、定額法や定率法などの償却方法で減価償却を行います。さらに、(①)年4月1日以後に取得した建物の償却方法は、旧定額法または定額法のみとなり、2016年4月1日以後に取得した建物附属設備および構築物の償却方法は定額法のみとなります。

償却方法は減価償却資産の種類ごとに選定します。新たに業務を開始した場合、償却方法を選定して、原則として、その翌年の(②)までに所轄税務署長に届け出ることとされています。この届出がない場合には、法定償却方法で計算することになります。所得税の法定償却方法は鉱業用減価償却資産等を除き、旧(③)法または(③)法です。また、償却方法を変更しようとするときは、原則として、その変更しようとする年の(②)までに所轄税務署長に申請書を提出してその承認を受ける必要があります。

鉱業用減価償却資産等を除く有形減価償却資産について、2007年3月31日以前に取得したものは、償却可能限度額である取得価額の(④)%まで旧定額法や旧定率法により償却費を計上し、残った帳簿価額から備忘価額(⑤)円を控除した金額を、償却可能限度額まで償却した年の翌年以後5年間で均等に償却します。2007年4月1日以後に取得したものについては、帳簿価額が(⑤)円になるまで定額法または定率法により償却費を計算します」

「減価償却資産の取得に要した金額を、その資産の耐用年数に応じて分割して必要経費とすることを減価償却といいます。所得税では、減価償却は強制償却であり、償却するかしないかを任意に決めることはできません。

2007年3月31日以前に取得した減価償却資産については、旧定額法や旧定率法などの償却方法で、2007年4月1日以後に取得した減価償却資産については、定額法や定率法などの償却方法で減価償却を行います。さらに、(①)年4月1日以後に取得した建物の償却方法は、旧定額法または定額法のみとなり、2016年4月1日以後に取得した建物附属設備および構築物の償却方法は定額法のみとなります。

償却方法は減価償却資産の種類ごとに選定します。新たに業務を開始した場合、償却方法を選定して、原則として、その翌年の(②)までに所轄税務署長に届け出ることとされています。この届出がない場合には、法定償却方法で計算することになります。所得税の法定償却方法は鉱業用減価償却資産等を除き、旧(③)法または(③)法です。また、償却方法を変更しようとするときは、原則として、その変更しようとする年の(②)までに所轄税務署長に申請書を提出してその承認を受ける必要があります。

鉱業用減価償却資産等を除く有形減価償却資産について、2007年3月31日以前に取得したものは、償却可能限度額である取得価額の(④)%まで旧定額法や旧定率法により償却費を計上し、残った帳簿価額から備忘価額(⑤)円を控除した金額を、償却可能限度額まで償却した年の翌年以後5年間で均等に償却します。2007年4月1日以後に取得したものについては、帳簿価額が(⑤)円になるまで定額法または定率法により償却費を計算します」

| ①年 |

| ② |

| ③法 |

| ④% |

| ⑤円 |

広告

広告

正解

| ① 1998(年) |

| ② 3月15日 |

| ③ 定額(法) |

| ④ 95(%) |

| ⑤ 1(円) |

分野

科目:D.タックスプランニング細目:2.所得税の仕組み

解説

〔①について〕

2007年(平成19年)3月31日以前に取得した減価償却資産は「旧減価償却資産」と呼ばれ、旧定額法や旧定率法等により減価償却を行います。2007年4月1日以降に取得した減価償却資産には、現行の定額法や定率法が適用されます。

減価償却の方法は、減価償却資産の種類ごとに選択できますが、次の期日以後に新たに取得した建物、建物附属設備および構築物は定額法(2007年3月31日以前に取得した建物は旧定額法)しか選定できません。

〔②、③について〕

減価償却の法定償却方法は定額法(鉱業用資産等を除く※)ですが、所轄の税務署長に「減価償却資産の償却方法の届出書」を提出することで、資産・設備の種類ごとに償却方法を選定できます。提出期限は、個人と法人のいずれもその年分の確定申告書の提出期限までとなっているので、個人は翌年3月15日、法人は事業年度終了後2カ月以内となります。

よって、②は3月15日、③は定額(法)が正解となります。

※鉱業用資産等は、生産量に応じて償却額が決まる生産高比例法が法定償却方法となっています。

〔④、⑤について〕

旧定額法や旧定率法では、有形資産について取得価額から10%を控除した価額を基礎として、取得価額の95%まで償却をしていました。このため、帳簿上は取得価額の5%程度が残ることになります。これは残存価額と呼ばれ、減価償却後に残る価値を示すものでした。

しかし、現行の定額法や定率法では残存価額の概念が廃止されたので、旧定額法や旧定率法による償却で帳簿に残った残存価額は、備忘価額1円を残して5年で均等償却する計算規定が整備されました。なお、2007年(平成19年)4月1日以降に取得した資産・設備については、定額法・定率法などに基づき備忘価額1円まで償却します。備忘価額とは、会計や税務上、その有形資産が存在すること示すために帳簿に残しておく金額で、通常は1円です。

よって、④は95(%)、⑤は1(円)が正解となります。

2007年(平成19年)3月31日以前に取得した減価償却資産は「旧減価償却資産」と呼ばれ、旧定額法や旧定率法等により減価償却を行います。2007年4月1日以降に取得した減価償却資産には、現行の定額法や定率法が適用されます。

減価償却の方法は、減価償却資産の種類ごとに選択できますが、次の期日以後に新たに取得した建物、建物附属設備および構築物は定額法(2007年3月31日以前に取得した建物は旧定額法)しか選定できません。

- 1998年(平成10年)4月1日以後に取得した建物

- 2016年(平成28年)4月1日以後に取得した建物付属設備および構築物

〔②、③について〕

減価償却の法定償却方法は定額法(鉱業用資産等を除く※)ですが、所轄の税務署長に「減価償却資産の償却方法の届出書」を提出することで、資産・設備の種類ごとに償却方法を選定できます。提出期限は、個人と法人のいずれもその年分の確定申告書の提出期限までとなっているので、個人は翌年3月15日、法人は事業年度終了後2カ月以内となります。

よって、②は3月15日、③は定額(法)が正解となります。

※鉱業用資産等は、生産量に応じて償却額が決まる生産高比例法が法定償却方法となっています。

〔④、⑤について〕

旧定額法や旧定率法では、有形資産について取得価額から10%を控除した価額を基礎として、取得価額の95%まで償却をしていました。このため、帳簿上は取得価額の5%程度が残ることになります。これは残存価額と呼ばれ、減価償却後に残る価値を示すものでした。

しかし、現行の定額法や定率法では残存価額の概念が廃止されたので、旧定額法や旧定率法による償却で帳簿に残った残存価額は、備忘価額1円を残して5年で均等償却する計算規定が整備されました。なお、2007年(平成19年)4月1日以降に取得した資産・設備については、定額法・定率法などに基づき備忘価額1円まで償却します。備忘価額とは、会計や税務上、その有形資産が存在すること示すために帳簿に残しておく金額で、通常は1円です。

よって、④は95(%)、⑤は1(円)が正解となります。

広告

広告