FP1級 2024年9月 応用編 問56

Aさん(44歳)は、X社株式(東京証券取引所上場銘柄)、投資信託Yおよび投資信託Zを保有している。現在、X社株式の追加購入を検討しており、十分な余裕資金はあるものの、手元の資金を確保しておくために信用取引を利用したいと考えている。

そこで、Aさんは、ファイナンシャル・プランナーのMさんに相談することにした。

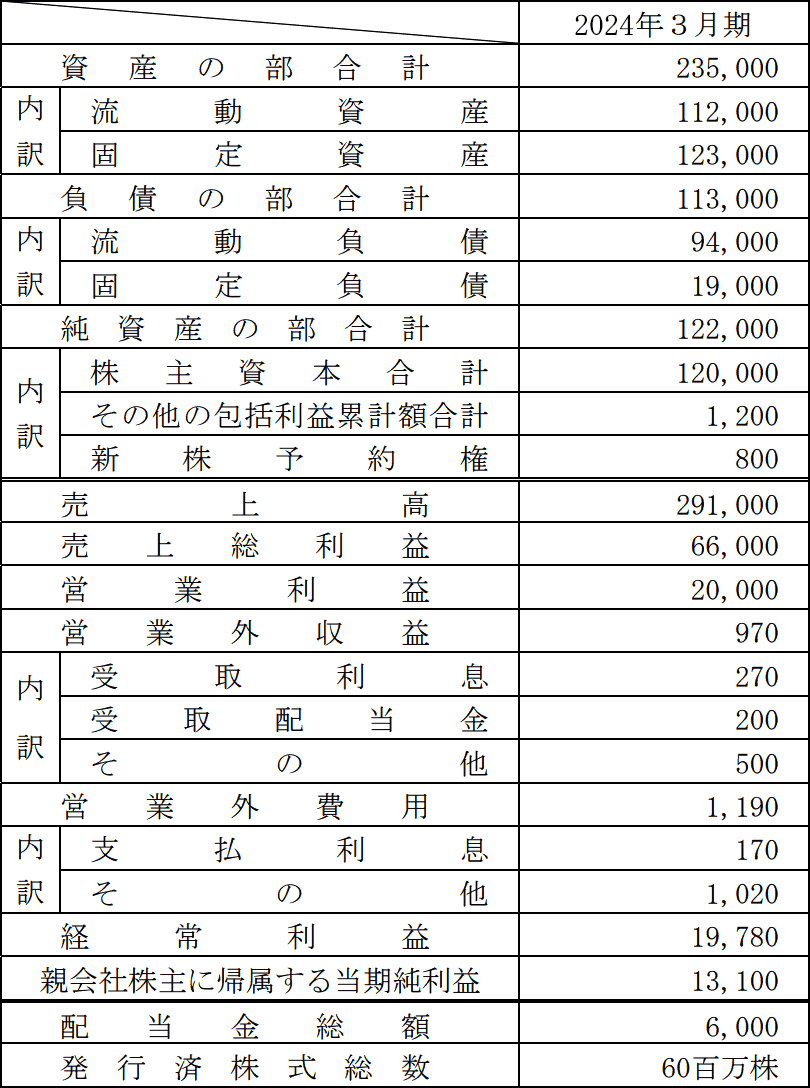

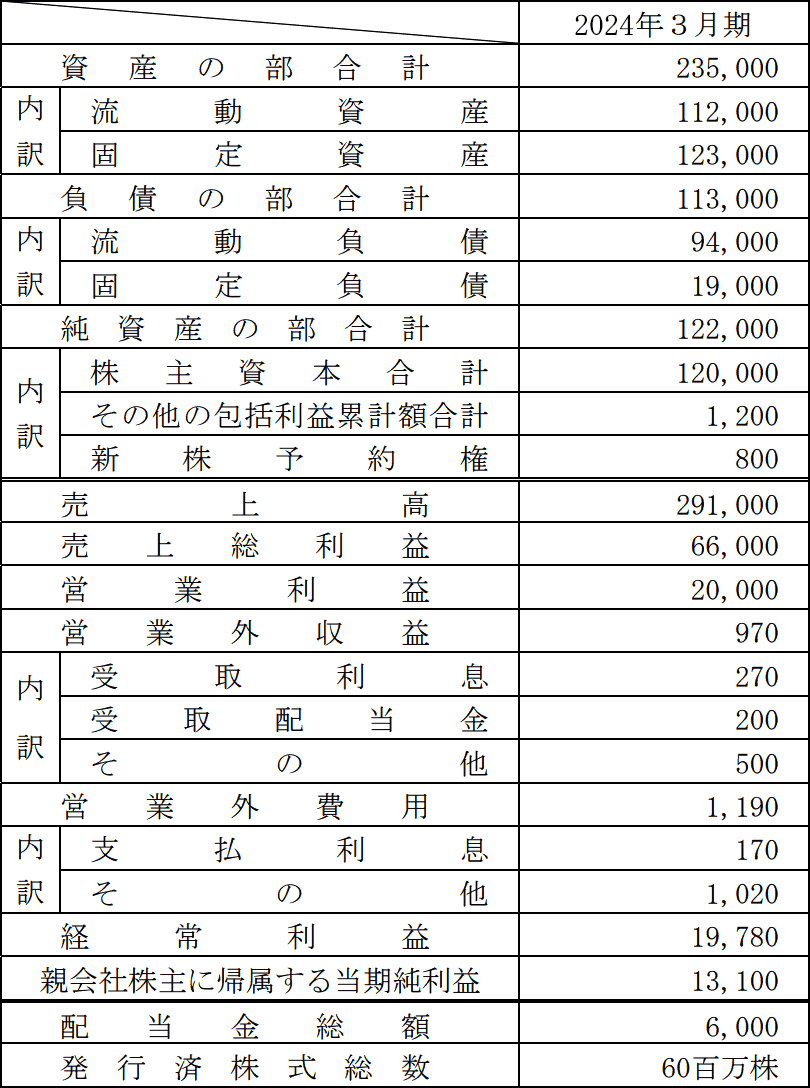

〈X社の財務データ等〉(単位:百万円) 〈投資信託Yおよび投資信託Zの実績収益率・標準偏差・相関係数〉

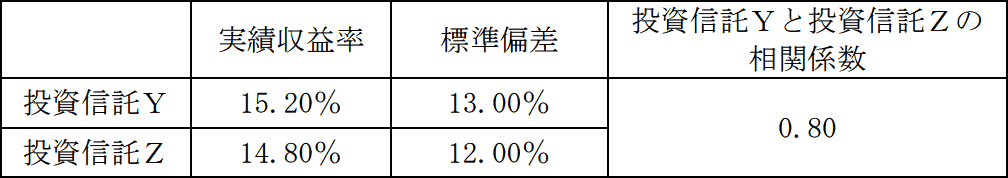

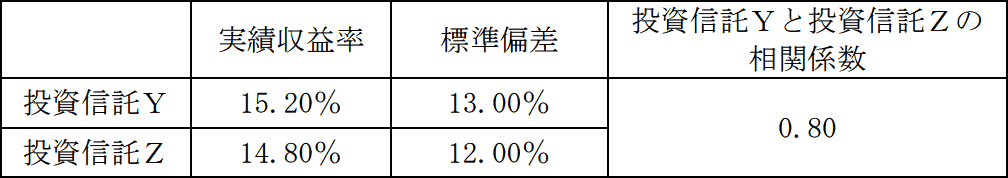

〈投資信託Yおよび投資信託Zの実績収益率・標準偏差・相関係数〉

そこで、Aさんは、ファイナンシャル・プランナーのMさんに相談することにした。

〈X社の財務データ等〉(単位:百万円)

- 上記以外の条件は考慮せず、各問に従うこと。

広告

問56

Mさんは、Aさんに対して、信用取引について説明した。Mさんが説明した以下の文章の空欄①~⑥に入る最も適切な語句または数値を、解答用紙に記入しなさい。なお、計算結果は表示単位の小数点以下第3位を四捨五入し、小数点以下第2位までを解答すること。

「新たに信用取引を行う場合の委託保証金の額は、法令により、信用取引に係る有価証券の約定価額の30%相当額以上とされており、約定価額の30%相当額が(①)万円に満たない場合は(①)万円とされます。信用取引の委託保証金について、金銭ではなく、その代用として有価証券を差し入れる場合、当該有価証券は、その時価に代用掛目を乗じた金額で評価されます。代用掛目は、有価証券の種類だけでなく、信用取引を取り扱う証券会社によっても異なります。

仮に、信用取引において、保有するS社株式4,000株(1株当たり時価1,250円)と金銭200万円を担保として差し入れ、T社株式(1株当たり時価4,000円)を新規に売建てする場合、株式担保の代用掛目が80%、委託保証金率が30%とすると、手数料等を考慮しなければ、売建て可能なT社株式の最大株数は(②)株となります。

信用取引では、反対売買による決済だけでなく、(③)や現渡しによる決済を行うことも可能です。なお、信用取引で買い建てた銘柄の配当や株主優待は、権利付最終日までに(③)を行い、現物株式として保有することで受け取ることができます。

制度信用取引における弁済の繰延期限は、証券取引所の規則により、原則として最長で(④)カ月とされています。一方、一般信用取引では、投資家と証券会社との間で自由に期限を設定することができます。

なお、制度信用取引において、貸株残高が融資残高を超過して株不足が発生した場合、証券金融会社は、その不足株数を機関投資家等から調達しますが、その調達に要した費用は(⑤)と呼ばれます。(⑤)は、発生した銘柄に係る信用取引の売り方が負担することになります。

信用取引による売買が成立した後に相場の変動による評価損が発生し、証券会社が定める最低委託保証金維持率を下回った場合、追加保証金(追証)を差し入れるなどの方法により、委託保証金の不足を解消しなければなりません。また、特定の銘柄に係る信用取引の利用が過度であると認められる場合、証券取引所が新規の信用取引の利用を抑制するため、一般に(⑥)規制と呼ばれる信用取引に関する規制を実施することがあります。(⑥)規制では、対象となる銘柄の委託保証金率の引上げや委託保証金のうちの現金の割合の指定などの措置がとられます」

「新たに信用取引を行う場合の委託保証金の額は、法令により、信用取引に係る有価証券の約定価額の30%相当額以上とされており、約定価額の30%相当額が(①)万円に満たない場合は(①)万円とされます。信用取引の委託保証金について、金銭ではなく、その代用として有価証券を差し入れる場合、当該有価証券は、その時価に代用掛目を乗じた金額で評価されます。代用掛目は、有価証券の種類だけでなく、信用取引を取り扱う証券会社によっても異なります。

仮に、信用取引において、保有するS社株式4,000株(1株当たり時価1,250円)と金銭200万円を担保として差し入れ、T社株式(1株当たり時価4,000円)を新規に売建てする場合、株式担保の代用掛目が80%、委託保証金率が30%とすると、手数料等を考慮しなければ、売建て可能なT社株式の最大株数は(②)株となります。

信用取引では、反対売買による決済だけでなく、(③)や現渡しによる決済を行うことも可能です。なお、信用取引で買い建てた銘柄の配当や株主優待は、権利付最終日までに(③)を行い、現物株式として保有することで受け取ることができます。

制度信用取引における弁済の繰延期限は、証券取引所の規則により、原則として最長で(④)カ月とされています。一方、一般信用取引では、投資家と証券会社との間で自由に期限を設定することができます。

なお、制度信用取引において、貸株残高が融資残高を超過して株不足が発生した場合、証券金融会社は、その不足株数を機関投資家等から調達しますが、その調達に要した費用は(⑤)と呼ばれます。(⑤)は、発生した銘柄に係る信用取引の売り方が負担することになります。

信用取引による売買が成立した後に相場の変動による評価損が発生し、証券会社が定める最低委託保証金維持率を下回った場合、追加保証金(追証)を差し入れるなどの方法により、委託保証金の不足を解消しなければなりません。また、特定の銘柄に係る信用取引の利用が過度であると認められる場合、証券取引所が新規の信用取引の利用を抑制するため、一般に(⑥)規制と呼ばれる信用取引に関する規制を実施することがあります。(⑥)規制では、対象となる銘柄の委託保証金率の引上げや委託保証金のうちの現金の割合の指定などの措置がとられます」

| ①万円 |

| ②株 |

| ③ |

| ④カ月 |

| ⑤ |

| ⑥規制 |

広告

広告

正解

| ① 30(万円) |

| ② 5,000(株) |

| ③ 現引き |

| ④ 6(カ月) |

| ⑤ 品貸料 |

| ⑥ 増担保(規制) |

分野

科目:C.金融資産運用細目:5.株式投資

解説

〔①について〕

新たに信用取引を行う場合、一定の委託保証金を担保として差し入れる必要があります。信用取引に係る委託保証金の額は、次の2つの例外を除き約定価額の30%以上とされており、最低額は30万円です。

〔②について〕

差し入れた株式と現金の合計が30%となる金額を求めます。株式の評価額は「1,250円×4,000株×80%=400万円」、現金は200万円なので、委託保証金の額は「400万円+200万円=600万円」です。600万円の委託保証金で新規建て可能な金額は、

N×30%=600万円

N=600万円÷30%

N=2,000万円

2,000万円の枠内で、1株4,000円の株式を売り建てるので、売建て可能な株式数は、

2,000万円÷4,000円=5,000株

よって、正解は5,000(株)となります。

〔③について〕

信用取引の決済方法は、反対売買と受渡決済があります。

よって、正解は現引きとなります。

〔④について〕

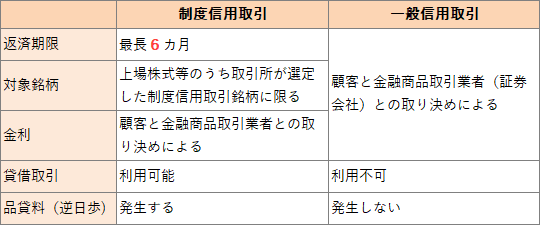

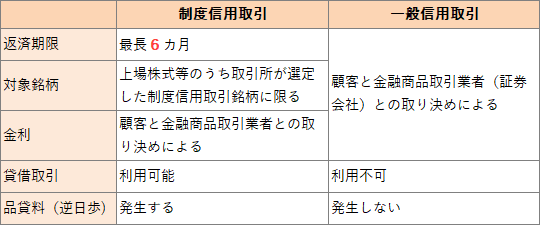

信用取引は、証券会社(金融商品取引業者)から金銭や株式等を借りて行う売買取引です。信用取引には、証券取引所が定めた規則内で行われる制度信用取引と、証券会社と顧客の契約に基づいて行われる一般信用取引があります。両者の比較は次のとおりです。 制度信用取引では、新規建ての約定日から6カ月以内に決済する必要があります。

制度信用取引では、新規建ての約定日から6カ月以内に決済する必要があります。

よって、正解は6(カ月)となります。

〔⑤について〕

信用取引において、買い手と売り手が授受する手数料には次のようなものがあります。 制度信用取引では、証券会社は顧客に貸し付ける株式や金銭を証券金融会社との貸借取引で調達します。証券金融会社で貸し出せる株式が不足した場合、証券金融会社は機関投資家などから株式を借りることで融通します。その際に要した費用を品貸料といい、信用取引の売り手が手数料として負担します。

制度信用取引では、証券会社は顧客に貸し付ける株式や金銭を証券金融会社との貸借取引で調達します。証券金融会社で貸し出せる株式が不足した場合、証券金融会社は機関投資家などから株式を借りることで融通します。その際に要した費用を品貸料といい、信用取引の売り手が手数料として負担します。

品貸料は、一般には「逆日歩(ぎゃくひぶ)」と呼ばれます。こちらでも解答として認められると思います。

よって、正解は品貸料となります。

【参考】証券金融会社は、内閣総理大臣の免許を受けて貸借取引を専門に行う金融機関です。現在、日本では「日本証券金融株式会社」が唯一の証券金融会社です。〔⑥について〕

特定の銘柄の信用残高が急増するなど、信用取引の利用が過度であると認められた場合、証券取引所は、次のような措置を行って過当投機を抑制します。

よって、正解は増担保(規制)となります。

新たに信用取引を行う場合、一定の委託保証金を担保として差し入れる必要があります。信用取引に係る委託保証金の額は、次の2つの例外を除き約定価額の30%以上とされており、最低額は30万円です。

- レバレッジ型ETFは30%にその倍数を乗じた割合

- 外国株式信用取引では約定価額の50%

〔②について〕

差し入れた株式と現金の合計が30%となる金額を求めます。株式の評価額は「1,250円×4,000株×80%=400万円」、現金は200万円なので、委託保証金の額は「400万円+200万円=600万円」です。600万円の委託保証金で新規建て可能な金額は、

N×30%=600万円

N=600万円÷30%

N=2,000万円

2,000万円の枠内で、1株4,000円の株式を売り建てるので、売建て可能な株式数は、

2,000万円÷4,000円=5,000株

よって、正解は5,000(株)となります。

〔③について〕

信用取引の決済方法は、反対売買と受渡決済があります。

- 反対売買

- 買建てに対しては「売り(転売)」、売建てに対しては「買い(買戻し)」を行って、証券会社を相手に生じた差損益の受払いをする

- 受渡決済

- 買建てに対しては購入代金を支払って株式等を受け取る「現引き」、売建てに対しては株式を渡して現金を受け取る「現渡し」を行う

よって、正解は現引きとなります。

〔④について〕

信用取引は、証券会社(金融商品取引業者)から金銭や株式等を借りて行う売買取引です。信用取引には、証券取引所が定めた規則内で行われる制度信用取引と、証券会社と顧客の契約に基づいて行われる一般信用取引があります。両者の比較は次のとおりです。

よって、正解は6(カ月)となります。

〔⑤について〕

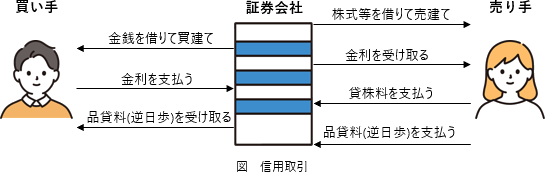

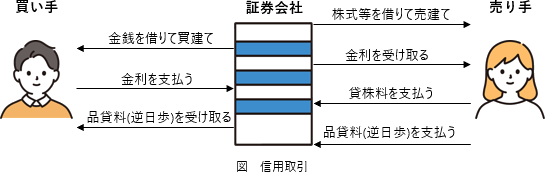

信用取引において、買い手と売り手が授受する手数料には次のようなものがあります。

- 買い手(金銭を借りる)

- 金利を支払う、(株不足の場合)品貸料を受け取る

- 売り手(株式等を借りる)

- 金利を受け取る、貸株料を支払う、(株不足の場合)品貸料を支払う

品貸料は、一般には「逆日歩(ぎゃくひぶ)」と呼ばれます。こちらでも解答として認められると思います。

よって、正解は品貸料となります。

【参考】証券金融会社は、内閣総理大臣の免許を受けて貸借取引を専門に行う金融機関です。現在、日本では「日本証券金融株式会社」が唯一の証券金融会社です。〔⑥について〕

特定の銘柄の信用残高が急増するなど、信用取引の利用が過度であると認められた場合、証券取引所は、次のような措置を行って過当投機を抑制します。

- 委託保証金率の引上げ(増担保規制)

- 代用有価証券の使用制限(委託保証金の一部を現金担保で差入れることを義務付ける)

よって、正解は増担保(規制)となります。

広告

広告