FP1級過去問題 2016年9月学科試験 問26(改題)

問26

所得税の給与所得に関する次の記述のうち、最も不適切なものはどれか。

- 交通機関を利用して通勤している給与所得者に勤務先から2016年1月1日以後に支払われるべき通勤手当は、合理的な運賃等の額で、月額15万円を上限に非課税とされる。

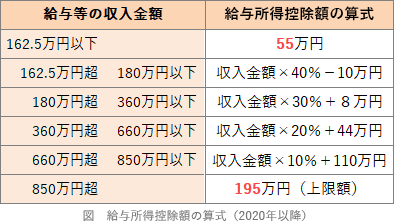

- 給与所得の金額の計算における給与所得控除の下限額は65万円であり、所得金額調整控除を考慮しない場合、上限額は195万円である。

- 2025年中に給与所得者が支出した特定支出の額の合計額が給与所得控除額を超えた場合、給与所得者の特定支出の控除の特例の適用を受けることにより、給与所得の金額は、給与等の収入金額から給与所得控除額を控除した残額からその超える部分の金額を控除した金額となる。

- 給与所得者の特定支出の控除の特例の対象となる特定支出には、転任に伴う転居や単身赴任者の帰宅等のために通常必要とされる支出のほか、職務の遂行に直接必要な資格を取得するための支出も含まれる。

広告

広告

正解 3

問題難易度

肢17.3%

肢29.6%

肢367.6%

肢415.5%

肢29.6%

肢367.6%

肢415.5%

分野

科目:D.タックスプランニング細目:3.各種所得の内容

解説

- 適切。2016年(平成28年)より、給与所得者に支給する通勤手当の非課税限度額が、それまでの月額上限額10万円から月額上限15万円に引き上げられました。

- 適切。2025年以降の給与所得控除額は以下のようになっています。下限額は給与収入190万円以下の65万円、上限額は給与収入850万円以上の195万円です。

- [不適切]。給与所得者の特定支出の控除の特例とは、その年の特定支出の額の合計額が、その年中の給与所得控除額の2分の1を超えるときに、その超える部分について給与所得控除後の所得金額から差し引くことができる制度です。本肢は、給与所得控除額の2分の1を超える額ではなく、給与所得控除額を超える額を控除できるとしているので誤りです。給与所得者がその年中に支出した特定支出の額の合計額が給与所得控除額の2分の1相当額を超える場合、確定申告をすることにより、給与所得の金額の計算上、給与等の収入金額から給与所得控除額を控除した残額から、その超える部分の金額を控除することができる。(2026.1-26-3)給与所得者がその年中に支出した特定支出の額の合計額が給与所得控除額の2分の1相当額を超える場合、年末調整により、給与所得の金額の計算上、給与等の収入金額から給与所得控除額を控除した残額からその超える部分の金額を控除することができる。(2022.9-27-3)給与所得者がその年中に支出した特定支出の額の合計額が給与所得控除額の2分の1相当額を超える場合、「給与所得者の特定支出の控除の特例」の適用を受けることにより、給与所得の金額の計算上、給与等の収入金額から給与所得控除額を控除した残額からその超える部分の金額を控除することができる。(2021.5-26-3)給与所得者が支出した特定支出の額の合計額が給与所得控除額を超えた場合、「給与所得者の特定支出の控除の特例」の適用を受けることにより、給与所得の金額は、給与等の収入金額から給与所得控除額を控除した残額からその超える部分の金額を控除した金額となる。(2018.9-25-3)

- 適切。給与所得者の特定支出の控除の特例の対象となる特定支出は、通勤費、職務上の旅費、転居費、研修費、資格取得費、帰宅旅費、勤務必要経費のうち一定のものです(勤務必要経費のみ65万円が上限)。本肢の「転任に伴う転居や単身赴任者の帰宅等のために…」というのは帰宅旅費、「必要な資格を取得するための…」というのは資格取得費に該当し、いずれも特定支出に含まれます。

広告

広告