生命保険(全76問中59問目)

No.59

個人年金保険の課税関係に関する次の記述のうち、最も不適切なものはどれか。なお、各選択肢において、契約者(=保険料負担者)・被保険者・年金受取人は同一人であり、契約者は個人であるものとする。2016年1月試験 問11

- 一時払変額個人年金保険(終身年金)を保険期間の初日から5年以内に解約した場合、いわゆる金融類似商品として、その解約差益は源泉分離課税の対象となる。

- 定額個人年金保険(10年確定年金)において、生命保険会社が支払う年金額からその年金額に対応する払込保険料を控除した金額が年間25万円以上になる場合、当該年金は源泉徴収の対象となる。

- 定額個人年金保険(保証期間付終身年金)において、年金受取人が年金支払開始日後に保証期間分の年金額を一括して受け取った場合、当該一時金は雑所得として所得税の課税対象となる。

- 定額個人年金保険(10年確定年金)の年金支払期間中に年金受取人が死亡し、残余期間の年金を年金受取人の配偶者が受け取る場合、当該年金受給権は「定期金に関する権利の評価」に基づき評価されて相続税の課税対象となる。

広告

正解 1

問題難易度

肢157.2%

肢216.3%

肢316.7%

肢49.8%

肢216.3%

肢316.7%

肢49.8%

分野

科目:B.リスク管理細目:3.生命保険

解説

- [不適切]。一時払変額保険、一時払(変額)養老保険、一時払(変額)個人年金保険(確定年金に限る)を契約から5年以内に解約した場合、その保険差益は源泉分離課税の対象となります。しかし、終身年金タイプの保険差益は解約時期にかかわらず常に一時所得として総合課税の対象となります。一時払変額個人年金保険(10年確定年金)の保険料は、払い込んだ年の個人年金保険料控除の対象となる。(2024.5-11-2)個人年金保険料税制適格特約が付加された定額個人年金保険において、自動振替貸付により保険料の払込みに充当された金額は、個人年金保険料控除の対象とならない。(2023.1-11-3)一時払変額個人年金保険(10年確定年金)を契約から4年後に解約し、解約差益が生じた場合、その解約差益は源泉分離課税の対象となる。(2022.1-11-3)一時払変額個人年金保険(終身年金)を保険期間の初日から5年以内に解約し、解約差益が生じた場合、その解約差益は源泉分離課税の対象となる。(2018.9-11-1)一時払変額個人年金保険(終身年金)を保険期間の初日から5年以内に解約し、解約差益が生じた場合、いわゆる金融類似商品として、その解約差益は源泉分離課税の対象となる。(2017.1-12-1)定額個人年金保険(10年確定年金)において、生命保険会社が支払う年金額からその年金額に対応する払込保険料を控除した金額が年間25万円以上になる場合、当該年金は源泉徴収の対象となる。(2016.1-11-2)保険料払込方法が一時払いの外貨建個人年金保険の場合、当該保険契約は個人年金保険料控除の適用対象とはならず、一般の生命保険料控除の対象となる。(2014.9-10-1)一時払変額個人年金保険(10年確定年金)を契約から4年後に解約した場合、当該解約返戻金の額と正味払込保険料との差額が源泉分離課税の対象となる。(2014.1-12-2)

- 適切。個人年金保険から受け取る年金は、年金額からその年金額に対応する払込保険料を控除した雑所得の金額が25万円以上である場合、支払時にその金額の10.21%が所得税・復興特別所得税として源泉徴収されます。年金受取人が受け取る金額は、源泉徴収後のものです。一時払変額個人年金保険(10年確定年金)の保険料は、払い込んだ年の個人年金保険料控除の対象となる。(2024.5-11-2)個人年金保険料税制適格特約が付加された定額個人年金保険において、自動振替貸付により保険料の払込みに充当された金額は、個人年金保険料控除の対象とならない。(2023.1-11-3)一時払変額個人年金保険(10年確定年金)を契約から4年後に解約し、解約差益が生じた場合、その解約差益は源泉分離課税の対象となる。(2022.1-11-3)一時払変額個人年金保険(終身年金)を保険期間の初日から5年以内に解約し、解約差益が生じた場合、その解約差益は源泉分離課税の対象となる。(2018.9-11-1)一時払変額個人年金保険(終身年金)を保険期間の初日から5年以内に解約し、解約差益が生じた場合、いわゆる金融類似商品として、その解約差益は源泉分離課税の対象となる。(2017.1-12-1)一時払変額個人年金保険(終身年金)を保険期間の初日から5年以内に解約した場合、いわゆる金融類似商品として、その解約差益は源泉分離課税の対象となる。(2016.1-11-1)保険料払込方法が一時払いの外貨建個人年金保険の場合、当該保険契約は個人年金保険料控除の適用対象とはならず、一般の生命保険料控除の対象となる。(2014.9-10-1)一時払変額個人年金保険(10年確定年金)を契約から4年後に解約した場合、当該解約返戻金の額と正味払込保険料との差額が源泉分離課税の対象となる。(2014.1-12-2)

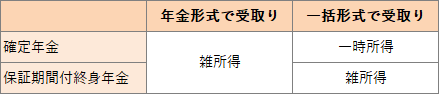

- 適切。確定年金タイプの年金を一括で受け取る場合は一時所得になりますが、保証期間付終身年金の保証期間分を一時金として受け取る場合は雑所得となります。

もう少し詳しく説明すると、個人年金保険では、年金支払開始日以後に保証期間分の年金額を一括して受け取る場合、それが「将来の年金給付の総額に代えて支払われるもの」であれば一時所得に、そうでなければ雑所得になります(所基通35-3)。保証期間付きの有期年金や終身年金では、保証期間終了後に被保険者が生存していれば再び年金を受け取ることができるので、年金給付の総額に代えて受け取ることにはなりません。よって、雑所得として課税されます。 個人年金保険(保証期間付終身年金)において、年金支払開始時に保証期間分の年金額を一括で受け取った場合、雑所得として総合課税の対象となる。(2023.1-11-2)定額個人年金保険(保証期間付終身年金)の年金受取人が、年金支払開始日後に保証期間分の年金額を一括して受け取った場合、その一時金は一時所得として所得税の課税対象となる。(2019.5-12-3)定額個人年金保険(保証期間付終身年金)の年金受取人が、年金支払開始日後に保証期間分の年金額を一括して受け取った場合、その一時金は雑所得として所得税の課税対象となる。(2018.9-11-4)定額個人年金保険(保証期間付終身年金)の契約者(=保険料負担者)かつ年金受取人が、年金支払開始日後に保証期間分の年金額を一括して受け取った場合、当該一時金は雑所得として所得税の課税対象となる。(2017.1-12-3)保証期間付終身年金の保証期間部分の年金額を一括して受け取った場合、その一時金は一時所得として課税対象となる。(2014.9-11-3)

個人年金保険(保証期間付終身年金)において、年金支払開始時に保証期間分の年金額を一括で受け取った場合、雑所得として総合課税の対象となる。(2023.1-11-2)定額個人年金保険(保証期間付終身年金)の年金受取人が、年金支払開始日後に保証期間分の年金額を一括して受け取った場合、その一時金は一時所得として所得税の課税対象となる。(2019.5-12-3)定額個人年金保険(保証期間付終身年金)の年金受取人が、年金支払開始日後に保証期間分の年金額を一括して受け取った場合、その一時金は雑所得として所得税の課税対象となる。(2018.9-11-4)定額個人年金保険(保証期間付終身年金)の契約者(=保険料負担者)かつ年金受取人が、年金支払開始日後に保証期間分の年金額を一括して受け取った場合、当該一時金は雑所得として所得税の課税対象となる。(2017.1-12-3)保証期間付終身年金の保証期間部分の年金額を一括して受け取った場合、その一時金は一時所得として課税対象となる。(2014.9-11-3) - 適切。確定年金の受取期間中に年金受取人が死亡すると、残りの期間の年金受給権を遺族が相続します。当該受給権の価額は相続税法24条における「定期金に関する権利の評価」に従って評価されます。確定年金の受取期間中に年金受取人が死亡し、残余期間の年金額を年金受取人の配偶者が受け取る場合、当該年金受給権は「定期金に関する権利の評価」に基づき評価される。(2014.9-11-2)

広告