FP1級過去問題 2016年9月学科試験 問28

問28

所得税の雑損控除および災害被害者に対する租税の減免、徴収猶予等に関する法律(以下、「災害減免法」という)に関する次の記述のうち、最も適切なものはどれか。

- 雑損控除の対象となる損失の発生原因としての災害は、風水害、雪害、干害などの異常気象による災害、火災、害虫、害獣などの生物による異常な災害に限定されており、地震および噴火によって被った損失は雑損控除の対象とならない。

- 雑損控除の控除額は、災害関連支出がない場合、損害金額(保険金等により補てんされる金額を除く)から総所得金額等の合計額の5%相当額を差し引いて計算される。

- 雑損控除の控除額がその年分の所得金額から控除しきれない場合、所定の要件を満たす青色申告者については、控除しきれない額を前年分の所得に繰り戻して控除し、前年分の所得税額の還付を請求することができる。

- 災害によって自己の所有に係る住宅や家財について生じた損害金額(保険金等により補てんされる金額を除く)がその時価の2分の1以上で、かつ、被害を受けた年分の合計所得金額が500万円以下である者が災害減免法の適用を受けた場合、当該年分の所得税額の全額が免除される。

広告

広告

正解 4

問題難易度

肢16.3%

肢215.1%

肢323.8%

肢454.8%

肢215.1%

肢323.8%

肢454.8%

分野

科目:D.タックスプランニング細目:5.所得控除

解説

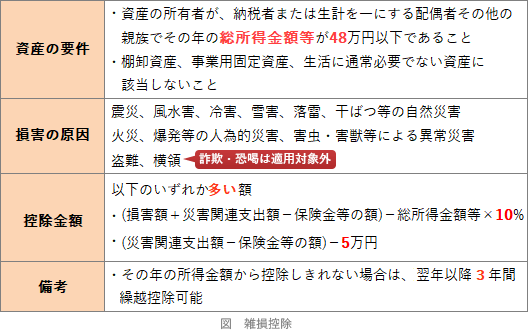

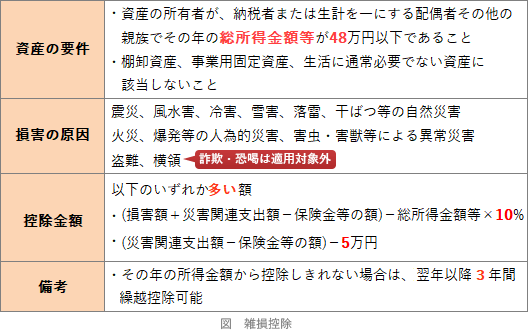

雑損控除に関する出題ポイントは以下のとおりです。

- 不適切。地震による災害で被った損害も雑損控除の対象となります。災害のうち、火災、風水害、雪害、干害などの異常気象による災害や、害虫、害獣などの生物による異常な災害によって被った損失は雑損控除の対象となるが、地震および噴火によって被った損失は雑損控除の対象とならない。(2023.1-28-1)

- 不適切。雑損控除の控除額は、以下のいずれか多い額となります。

- 差引損失額-総所得金額等×10%

- 差引損失額のうち災害関連支出の金額-5万円

雑損控除の控除額は、災害関連支出がない場合、損害金額(保険金等により補填される金額を除く)からその年分の総所得金額等の合計額の5%相当額を控除して計算される。(2024.9-27-3)雑損控除の控除額は、災害関連支出がない場合、損害金額(保険金等により補填される金額を除く)からその年分の総所得金額等の合計額の相当額を控除して計算される。(2020.9-28-3) - 不適切。雑損控除の控除額をその年の所得金額から引ききれない場合には、誰でも翌年以後3年にわたり繰越控除ができます。しかし、繰戻し還付の制度はありません。青色申告者が雑損控除の適用を受け、その控除額がその年分の総所得金額等から控除しきれない場合、控除しきれない額を前年分の所得に繰り戻して、前年分の所得税の還付を請求することができる。(2026.1-28-4)青色申告者が雑損控除の適用を受け、その控除額がその年分の総所得金額等から控除しきれない場合、控除しきれない額を前年分の所得に繰り戻して、前年分の所得税額の還付を請求することができる。(2024.9-27-4)雑損控除の控除額がその年分の所得金額から控除しきれない場合、所定の要件を満たす青色申告者については、控除しきれない額を前年分の所得に繰り戻して控除し、前年分の所得税額の還付を請求することができる。(2023.1-28-4)

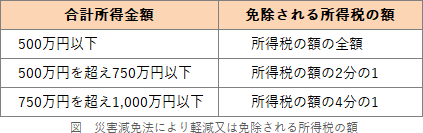

- [適切]。災害によって住宅や家財に損害を受けた場合、その損害金額(保険金などにより補てんされる金額を除く)が時価の2分の1以上で、かつ、その損失額について雑損控除の適用を受けない場合は、「災害減免法の特例」の適用を受けることにより、災害にあった年の所得金額に応じてその年の所得税額の額の全部または一部が免除されます。

下表の通り、合計所得金額500万円以下の人が災害減免法の適用を受けた場合、所得税額の全部が免除されます。 災害によって自己の所有する住宅(時価1,500万円)について生じた損害金額が1,000万円である場合、被害を受けた年分の合計所得金額が700万円である居住者が災害減免法の適用を受けるときは、当該年分の所得税額の全額が免除される。(2023.1-28-3)

災害によって自己の所有する住宅(時価1,500万円)について生じた損害金額が1,000万円である場合、被害を受けた年分の合計所得金額が700万円である居住者が災害減免法の適用を受けるときは、当該年分の所得税額の全額が免除される。(2023.1-28-3)

広告

広告