FP1級過去問題 2014年1月学科試験 問49(改題)

問49

「小規模宅地等についての相続税の課税価格の計算の特例」(以下、「本特例」という)に関する次の記述のうち、最も不適切なものはどれか。なお、各選択肢において、ほかに必要とされる要件等はすべて満たしているものとする。

- 被相続人の居住の用に供されていた宅地を配偶者が相続により取得し、その配偶者が相続税の申告期限まで居住を継続しなかった、あるいは当該宅地を売却した場合でも、当該宅地は「特定居住用宅地等」として本特例の適用を受けることができる。

- 被相続人の事業の用に供されていた宅地を配偶者が相続により取得し、その配偶者が相続税の申告期限まで事業を継続しなかった、あるいは当該宅地を売却した場合、当該宅地は「特定事業用宅地等」として本特例の適用を受けることができない。

- 「特定居住用宅地等」を取得した場合、当該宅地に係る本特例の適用対象面積は330㎡である。

- 「特定事業用宅地等」と「貸付事業用宅地等」の2つの宅地を取得した場合、適用対象面積の調整はせず、それぞれの適用対象面積まで本特例の適用を受けることが可能となる。

広告

広告

正解 4

問題難易度

肢113.3%

肢211.6%

肢37.7%

肢467.4%

肢211.6%

肢37.7%

肢467.4%

分野

科目:F.相続・事業承継細目:7.不動産の相続対策

解説

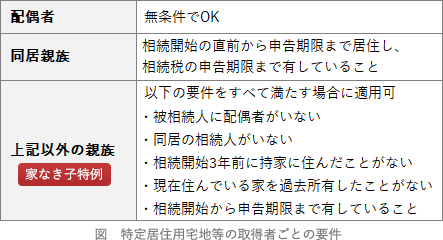

- 適切。特定居住用宅地の取得者ごとの要件は以下のようになっています。配偶者は無条件に適用を受けられます。申告期限までの保有要件もありません。

被相続人の居住の用に供されていた宅地を配偶者が相続により取得し、その配偶者が相続税の申告期限まで居住を継続しなかった、あるいは当該宅地を売却した場合でも、当該宅地は「特定居住用宅地等」として本特例の適用を受けることができる。(2015.1-49-4)被相続人の居住の用に供されていた宅地を被相続人と同居していた長男が相続により取得し、長男が相続税の申告期限までに当該宅地を売却した場合、「特定居住用宅地等」として本特例の適用を受けることができない。(2014.9-49-2)

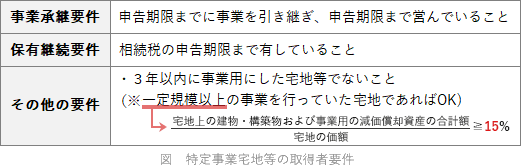

被相続人の居住の用に供されていた宅地を配偶者が相続により取得し、その配偶者が相続税の申告期限まで居住を継続しなかった、あるいは当該宅地を売却した場合でも、当該宅地は「特定居住用宅地等」として本特例の適用を受けることができる。(2015.1-49-4)被相続人の居住の用に供されていた宅地を被相続人と同居していた長男が相続により取得し、長男が相続税の申告期限までに当該宅地を売却した場合、「特定居住用宅地等」として本特例の適用を受けることができない。(2014.9-49-2) - 適切。特定事業用宅地等の取得者の要件は以下の通りです。配偶者であっても事業承継要件と保有継続要件があるので、事業を承継しない場合、売却してしまった場合は適用を受けることができません。

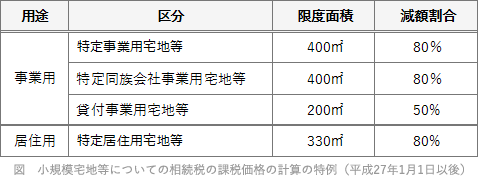

- 適切。特定居住用宅地等の限度面積は330㎡です。なお、2014年(平成26年)12月31日以前は240㎡が限度でした。

「特定居住用宅地等」を取得した場合、当該宅地に係る本特例の適用対象面積は最大330㎡である。(2014.9-49-3)

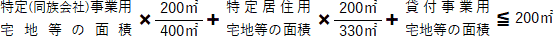

「特定居住用宅地等」を取得した場合、当該宅地に係る本特例の適用対象面積は最大330㎡である。(2014.9-49-3) - [不適切]。「貸付事業用宅地」と「その他の特例対象宅地」を併用する場合、限度面積が以下の式によって調整されます。限度面積の調整がなく、それぞれの限度面積まで適用可能なのは「特定事業用宅地等」と「特定居住用宅地等」を併用する場合です。

特定居住用宅地等(300㎡)、特定事業用宅地等(430㎡)の2つの宅地を相続により取得した場合、2つの宅地の面積の合計が730㎡以下となるため、2つの宅地のすべての面積について本特例の適用を受けることができる。(2021.9-49-1)特定居住用宅地等(200㎡)、特定事業用宅地等(200㎡)、特定同族会社事業用宅地等(200㎡)の3つの宅地を相続により取得した場合、3つの宅地のすべての面積について本特例の適用を受けることができる。(2018.1-49-1)特定居住用宅地等(300㎡)、特定事業用宅地等(200㎡)、特定同族会社事業用宅地等(200㎡)の3つの宅地を相続により取得した場合、3つの宅地のすべての面積について本特例の適用を受けることができる。(2017.1-49-3)「特定居住用宅地等(280㎡)」と「特定事業用宅地等(440㎡)」を取得した場合、適用対象面積の合計が730㎡以下となるため、両方の宅地のすべての面積について、本特例の適用を受けることができる。(2015.1-49-3)「特定居住用宅地等」と「特定事業用宅地等」の2つの宅地を取得した場合、適用対象面積の調整はせず、それぞれの適用対象面積の限度まで本特例の適用を受けることができる。(2014.9-49-4)

特定居住用宅地等(300㎡)、特定事業用宅地等(430㎡)の2つの宅地を相続により取得した場合、2つの宅地の面積の合計が730㎡以下となるため、2つの宅地のすべての面積について本特例の適用を受けることができる。(2021.9-49-1)特定居住用宅地等(200㎡)、特定事業用宅地等(200㎡)、特定同族会社事業用宅地等(200㎡)の3つの宅地を相続により取得した場合、3つの宅地のすべての面積について本特例の適用を受けることができる。(2018.1-49-1)特定居住用宅地等(300㎡)、特定事業用宅地等(200㎡)、特定同族会社事業用宅地等(200㎡)の3つの宅地を相続により取得した場合、3つの宅地のすべての面積について本特例の適用を受けることができる。(2017.1-49-3)「特定居住用宅地等(280㎡)」と「特定事業用宅地等(440㎡)」を取得した場合、適用対象面積の合計が730㎡以下となるため、両方の宅地のすべての面積について、本特例の適用を受けることができる。(2015.1-49-3)「特定居住用宅地等」と「特定事業用宅地等」の2つの宅地を取得した場合、適用対象面積の調整はせず、それぞれの適用対象面積の限度まで本特例の適用を受けることができる。(2014.9-49-4)

広告

広告