FP1級過去問題 2019年9月学科試験 問31(改題)

問31

消費税に関する次の記述のうち、最も不適切なものはどれか。

- 新たに開業した個人事業者は、原則として、開業した年分における課税売上高の多寡にかかわらず、消費税の納税義務が免除される。

- 簡易課税制度の適用を受けようとする者は、原則として、その適用を受けようとする課税期間の開始の日の前日までに、「消費税簡易課税制度選択届出書」を納税地の所轄税務署長に提出しなければならない。

- 簡易課税制度の適用を受ける事業者が2種類以上の事業を行い、そのうち1種類の事業の課税売上高が全体の課税売上高の75%以上を占める場合は、その事業のみなし仕入率を全体の課税売上に対して適用することができる。

- 消費税の課税事業者である法人が、事業年度の終了の日の翌日から2カ月以内に定時総会が招集できないなど決算を確定することができないやむを得ない事情があり、法人税の申告期限の延長の指定を受けている場合であっても、事業年度の終了の日までに消費税の申告期限の延長の申請をすることはできない。

広告

広告

正解 4

問題難易度

肢122.4%

肢29.7%

肢310.9%

肢457.0%

肢29.7%

肢310.9%

肢457.0%

分野

科目:D.タックスプランニング細目:13.消費税

解説

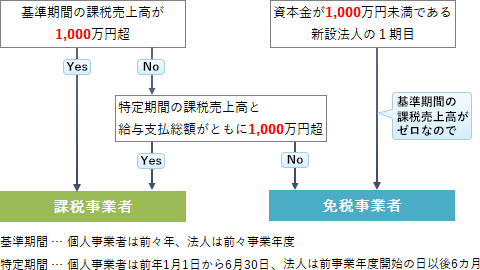

- 適切。個人事業主として開業した1年目は基準期間の課税売上高がないので、消費税課税事業者とはなりません。2年目は特定期間の課税売上高及び給与支払総額で、3年目以降は基準期間の売上高によって課税事業者になるかどうかが決定されます。

新たに開業した個人事業者のうち、開業した年分における課税売上高が1,000万円を超える者は、その年分について消費税の免税事業者となることができない。(2021.1-33-3)消費税の課税事業者である個人が、法人を設立してその事業を引き継ぐ場合において、当該個人の前々年の課税売上高が1,000万円を超えているときは、当該法人は、設立1期目について消費税の免税事業者となることができない。(2020.9-32-1)

新たに開業した個人事業者のうち、開業した年分における課税売上高が1,000万円を超える者は、その年分について消費税の免税事業者となることができない。(2021.1-33-3)消費税の課税事業者である個人が、法人を設立してその事業を引き継ぐ場合において、当該個人の前々年の課税売上高が1,000万円を超えているときは、当該法人は、設立1期目について消費税の免税事業者となることができない。(2020.9-32-1) - 適切。簡易課税制度を選択しようとする事業者は、適用を受けようとする課税期間の開始の日の前日まで(事業開始日の属する課税期間である場合には、その課税期間中)に、「消費税簡易課税制度選択届出書」を納税地の所轄税務署長に提出する必要があります。簡易課税制度の適用を受けようとする事業者は、原則として、その適用を受けようとする課税期間の初日から2カ月以内に、「消費税簡易課税制度選択届出書」を納税地の所轄税務署長に提出しなければならない。(2025.1-33-3)簡易課税制度の適用を受けようとする事業者は、原則として、その適用を受けようとする課税期間の初日から2カ月以内に、「消費税簡易課税制度選択届出書」を納税地の所轄税務署長に提出しなければならない。(2024.9-32-3)簡易課税制度の適用を受けようとする者は、原則として、その適用を受けようとする課税期間の開始の日の前日までに、「消費税簡易課税制度選択届出書」を納税地の所轄税務署長に提出しなければならない。(2022.5-32-3)簡易課税制度の適用を受けようとする事業者は、原則として、その適用を受けようとする課税期間の初日から2カ月以内に、消費税簡易課税制度選択届出書を納税地の所轄税務署長に提出しなければならない。(2022.1-32-1)簡易課税制度の適用を受けようとする者は、原則として、その適用を受けようとする課税期間の開始の日の前日までに、「消費税簡易課税制度選択届出書」を納税地の所轄税務署長に提出しなければならない。(2018.9-33-2)簡易課税制度の適用を受けようとする者は、原則として、その適用を受けようとする課税期間の開始の日の前日までに、「消費税簡易課税制度選択届出書」を納税地の所轄税務署長に提出しなければならない。(2015.9-33-1)

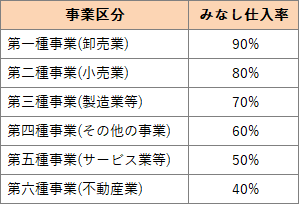

- 適切。簡易課税制度では、事業者の事業を6つに区分し、それぞれ定められているみなし仕入れ率により控除対象仕入れ税額を計算します。営む事業区分が2種類以上にわたる事業者で、1種類の事業の課税売上高が全体の課税売上高の75%以上を占める場合には、その事業のみなし仕入率を課税売上高全体に対して適用できる特例的計算方法が認められています。そうでない場合は、原則法または簡便法によって仕入控除税額を計算します。

簡易課税制度の適用を受ける事業者が2種類以上の事業を行い、課税期間における課税売上高を事業の種類ごとに区分していない場合、事業の種類にかかわらず、最も低い第6種事業のみなし仕入率(40%)が全体の課税売上に対して適用される。(2025.5-32-2)簡易課税制度の適用を受ける事業者が2種類以上の事業を行い、そのうち1種類の事業の課税売上高が全体の課税売上高の75%以上を占める場合、その事業のみなし仕入率を全体の課税売上に対して適用することができる。(2025.1-33-4)簡易課税制度の適用を受ける事業者が2種類以上の事業を行い、そのうち1種類の事業の課税売上高が全体の課税売上高の75%以上を占める場合、その事業のみなし仕入率を全体の課税売上に対して適用することができる。(2022.9-33-2)2種類以上の事業を営む事業者が、当該課税期間における課税売上高を事業の種類ごとに区分していない場合には、事業の種類にかかわらず、最も低い第六種事業のみなし仕入率(40%)が全体の課税売上に対して適用される。(2022.1-32-4)簡易課税制度の適用を受ける事業者が2種類以上の事業を行い、そのうち1種類の事業の課税売上高が全体の課税売上高の75%以上を占める場合は、その事業のみなし仕入率を全体の課税売上に対して適用することができる。(2021.9-32-3)簡易課税制度の適用を受ける事業者が2種類以上の事業を行い、そのうち1種類の事業の課税売上高が全体の課税売上高の50%以上を占める場合は、その事業のみなし仕入率を全体の課税売上に対して適用することができる。(2021.1-33-4)

簡易課税制度の適用を受ける事業者が2種類以上の事業を行い、課税期間における課税売上高を事業の種類ごとに区分していない場合、事業の種類にかかわらず、最も低い第6種事業のみなし仕入率(40%)が全体の課税売上に対して適用される。(2025.5-32-2)簡易課税制度の適用を受ける事業者が2種類以上の事業を行い、そのうち1種類の事業の課税売上高が全体の課税売上高の75%以上を占める場合、その事業のみなし仕入率を全体の課税売上に対して適用することができる。(2025.1-33-4)簡易課税制度の適用を受ける事業者が2種類以上の事業を行い、そのうち1種類の事業の課税売上高が全体の課税売上高の75%以上を占める場合、その事業のみなし仕入率を全体の課税売上に対して適用することができる。(2022.9-33-2)2種類以上の事業を営む事業者が、当該課税期間における課税売上高を事業の種類ごとに区分していない場合には、事業の種類にかかわらず、最も低い第六種事業のみなし仕入率(40%)が全体の課税売上に対して適用される。(2022.1-32-4)簡易課税制度の適用を受ける事業者が2種類以上の事業を行い、そのうち1種類の事業の課税売上高が全体の課税売上高の75%以上を占める場合は、その事業のみなし仕入率を全体の課税売上に対して適用することができる。(2021.9-32-3)簡易課税制度の適用を受ける事業者が2種類以上の事業を行い、そのうち1種類の事業の課税売上高が全体の課税売上高の50%以上を占める場合は、その事業のみなし仕入率を全体の課税売上に対して適用することができる。(2021.1-33-4) - [不適切]。以前は法人税だけに申告期限の延長が認められていましたが、法人税について延長の指定を受けている場合に限り、消費税の確定申告書の提出期限も1カ月間延長できることになりました。申告後に決算が確定し、修正申告や更正の請求を行う事務負担を軽減するためです。

広告

広告