FP1級過去問題 2022年1月学科試験 問32

問32

消費税の簡易課税制度に関する次の記述のうち、最も適切なものはどれか。

- 簡易課税制度の適用を受けようとする事業者は、原則として、その適用を受けようとする課税期間の初日から2カ月以内に、消費税簡易課税制度選択届出書を納税地の所轄税務署長に提出しなければならない。

- 消費税簡易課税制度選択届出書を提出した事業者は、原則として、事業を廃止した場合を除き、提出日の属する課税期間の翌課税期間の初日から2年を経過する日の属する課税期間の初日以後でなければ、簡易課税制度の適用を受けることをやめようとする旨の届出書を提出することができない。

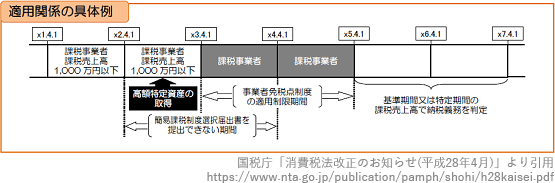

- 簡易課税制度の適用を受けようとする事業者が、高額特定資産の仕入れ等を行った場合、当該資産の仕入れ等の日の属する課税期間の初日から同日以後5年を経過する日の属する課税期間の初日の前日までの期間は、消費税簡易課税制度選択届出書を提出することができない。

- 2種類以上の事業を営む事業者が、当該課税期間における課税売上高を事業の種類ごとに区分していない場合には、事業の種類にかかわらず、最も低い第六種事業のみなし仕入率(40%)が全体の課税売上に対して適用される。

広告

広告

正解 2

問題難易度

肢117.4%

肢259.7%

肢39.3%

肢413.6%

肢259.7%

肢39.3%

肢413.6%

分野

科目:D.タックスプランニング細目:13.消費税

解説

- 不適切。簡易課税制度の適用を受けようとする事業者は、その課税期間の初日の前日(個人は前年12月31日、法人は前事業年度の末日)までに、消費税簡易課税制度選択届出書を納税地の所轄税務署長に提出しなければなりません。簡易課税制度の適用を受けようとする事業者は、原則として、その適用を受けようとする課税期間の初日から2カ月以内に、「消費税簡易課税制度選択届出書」を納税地の所轄税務署長に提出しなければならない。(2025.1-33-3)簡易課税制度の適用を受けようとする事業者は、原則として、その適用を受けようとする課税期間の初日から2カ月以内に、「消費税簡易課税制度選択届出書」を納税地の所轄税務署長に提出しなければならない。(2024.9-32-3)簡易課税制度の適用を受けようとする者は、原則として、その適用を受けようとする課税期間の開始の日の前日までに、「消費税簡易課税制度選択届出書」を納税地の所轄税務署長に提出しなければならない。(2022.5-32-3)簡易課税制度の適用を受けようとする者は、原則として、その適用を受けようとする課税期間の開始の日の前日までに、「消費税簡易課税制度選択届出書」を納税地の所轄税務署長に提出しなければならない。(2019.9-31-2)簡易課税制度の適用を受けようとする者は、原則として、その適用を受けようとする課税期間の開始の日の前日までに、「消費税簡易課税制度選択届出書」を納税地の所轄税務署長に提出しなければならない。(2018.9-33-2)簡易課税制度の適用を受けようとする者は、原則として、その適用を受けようとする課税期間の開始の日の前日までに、「消費税簡易課税制度選択届出書」を納税地の所轄税務署長に提出しなければならない。(2015.9-33-1)

- [適切]。消費税簡易課税制度を選択した事業者は、事業を廃止した場合を除き、2年間継続した後でなければ簡易課税制度をやめることができません。したがって、「消費税簡易課税制度選択不適用届出書(以下、選択不適用届出書)」を提出できるのは消費税簡易課税制度選択届出書(以下、選択届出書)を提出した2年後の課税期間が始まった後になります。

仮に2026年に選択届出書を提出した場合、2027年と2028年は簡易課税制度、2028年の初日以降に選択不適用届出書を提出することで2029年からは本則課税になることができます。「消費税簡易課税制度選択届出書」を提出した事業者は、事業を廃止した場合を除き、提出日の属する課税期間の翌課税期間の初日から2年を経過する日の属する課税期間の初日以後でなければ、簡易課税制度の適用を受けることをやめようとする旨の届出書を提出することができない。(2015.9-33-4) - 不適切。消費税の課税事業者が簡易課税制度の適用を受けない課税期間中に高額特定資産(税抜1,000万円以上の棚卸資産や調整対象固定資産)の仕入れ等を行った場合には、当該仕入れ等をした課税期間の翌課税期間から2課税期間は、免税点制度や消費税簡易課税制度の適用外となります。このため、取得した課税期間とその翌課税期間は消費税簡易課税制度選択届出書を提出することができない決まりになっています。

仮に2026年に高額特定資産の仕入れ等を行った場合、2027年・2028年は原則課税となり、2028年の初日以降に消費税簡易課税制度選択届出書を提出することで2029年からは簡易課税制度の適用を受けることができます。

- 不適切。2種類以上の事業を営む事業者が、課税売上高を事業の種類ごとに区分していない場合には、区分していない部分についてはその区分していない事業のうち一番低いみなし仕入率が適用になります。すべてにおいて最も低い第六種事業のみなし仕入率が適用されるわけではありません。

例えば、第一種事業・第二種事業・第三種事業を営む事業者がいて、売上を区分していない場合には、区分していない部分については第3種事業のみなし仕入れ率が適用されます。簡易課税制度の適用を受ける事業者が2種類以上の事業を行い、課税期間における課税売上高を事業の種類ごとに区分していない場合、事業の種類にかかわらず、最も低い第6種事業のみなし仕入率(40%)が全体の課税売上に対して適用される。(2025.5-32-2)簡易課税制度の適用を受ける事業者が2種類以上の事業を行い、そのうち1種類の事業の課税売上高が全体の課税売上高の75%以上を占める場合、その事業のみなし仕入率を全体の課税売上に対して適用することができる。(2025.1-33-4)簡易課税制度の適用を受ける事業者が2種類以上の事業を行い、そのうち1種類の事業の課税売上高が全体の課税売上高の75%以上を占める場合、その事業のみなし仕入率を全体の課税売上に対して適用することができる。(2022.9-33-2)簡易課税制度の適用を受ける事業者が2種類以上の事業を行い、そのうち1種類の事業の課税売上高が全体の課税売上高の75%以上を占める場合は、その事業のみなし仕入率を全体の課税売上に対して適用することができる。(2021.9-32-3)簡易課税制度の適用を受ける事業者が2種類以上の事業を行い、そのうち1種類の事業の課税売上高が全体の課税売上高の50%以上を占める場合は、その事業のみなし仕入率を全体の課税売上に対して適用することができる。(2021.1-33-4)簡易課税制度の適用を受ける事業者が2種類以上の事業を行い、そのうち1種類の事業の課税売上高が全体の課税売上高の75%以上を占める場合は、その事業のみなし仕入率を全体の課税売上に対して適用することができる。(2019.9-31-3)

広告

広告