FP1級過去問題 2022年9月学科試験 問30(改題)

問30

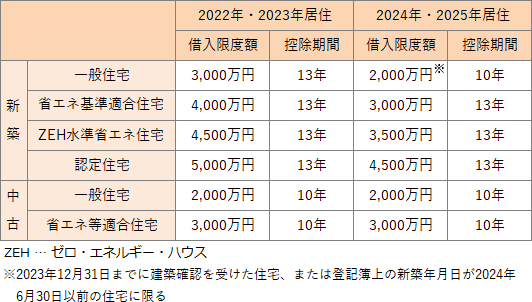

2025年中に新築住宅を取得し、同月中に入居した居住者が適用を受ける住宅借入金等特別控除に関する次の記述のうち、最も不適切なものはどれか。なお、ZEH水準省エネ住宅とは、租税特別措置法第41条第10項第3号に規定する特定エネルギー消費性能向上住宅をいう。また、子育て特例対象個人の特例については考慮しないものとする。

- 住宅借入金等特別控除の適用を受けることができる控除期間は、最長13年間である。

- 取得した住宅が認定長期優良住宅に該当する場合、住宅借入金等特別控除による各年の控除額は住宅借入金等の年末残高等に0.7%を乗じた金額であり、最大31万5,000円となる。

- 取得した住宅がZEH水準省エネ住宅に該当する場合、住宅借入金等特別控除による各年の控除額は、住宅借入金等の年末残高等に0.7%を乗じた金額であり、最大24万5,000円となる。

- 取得した住宅の床面積が120㎡である場合、住宅借入金等特別控除の適用を受けるためには、納税者のその年分の合計所得金額が3,000万円以下でなければならない。

広告

広告

正解 4

問題難易度

肢16.9%

肢221.1%

肢321.5%

肢450.5%

肢221.1%

肢321.5%

肢450.5%

分野

科目:D.タックスプランニング細目:6.税額控除

解説

- 適切。2025年中に住宅を取得して居住の用に供した場合には、新築の認定住宅等では最長で13年間、新築の一般住宅と中古住宅は最長10年間、住宅ローン控除の適用を受けることができます。住宅借入金等特別控除の適用を受けることができる控除期間は、最長15年間である。(2020.9-29-1)

- 適切。住宅ローン控除による控除率は、住宅借入金の年末残高等に0.7%を乗じた金額です。2025年居住の認定住宅に係る借入金限度額は原則として4,500万円なので、各年の控除額は最高で「4,500万円×0.7%=31万5,000円」となります。取得した住宅が認定長期優良住宅に該当する場合、住宅借入金等特別控除の控除期間は、最長で15年間である。(2025.1-28-1)取得した住宅が認定低炭素住宅に該当する場合、住宅借入金等特別控除の控除期間は最長で13年間であり、2025年分の所得税額から控除することができる金額は最大で31万5,000円である。(2015.9-28-2)

- 適切。住宅ローン控除による控除率は、住宅借入金の年末残高等に0.7%を乗じた金額です。2025年居住のZEH水準省エネ住宅に係る借入限度額は原則として3,500万円なので、各年の控除額は最高で「3,500万円×0.7%=24万5,000円」となります。

※ZEH … ゼロ・エネルギー・ハウス住宅借入金等特別控除による各控除額は、住宅借入金等の年末残高等に1%を乗じた金額であり、45万円が限度となる。(2020.9-29-2) - [不適切]。床面積50㎡以上の住宅を取得し、住宅ローン控除の適用を受けるためには、適用を受ける各年の合計所得金額が2,000万円以下でなければなりません。

広告

広告