FP1級過去問題 2015年1月学科試験 問29(改題)

問29

所得税の配偶者控除に関する次の記述のうち、最も不適切なものはどれか。なお、各選択肢において、年齢は12月31日現在のものとし、ほかに必要とされる要件等はすべて満たしているものとする。

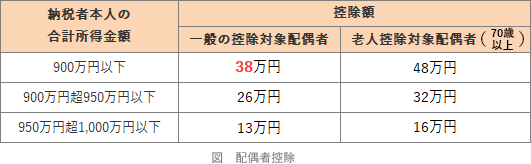

- 年齢が45歳の配偶者で、その者の合計所得金額が58万円以下の者は、控除対象配偶者に該当し、納税者本人の合計所得金額900万円以下の場合は、配偶者控除の額は38万円である。

- 年齢が72歳の配偶者で、その者の合計所得金額が58万円以下の者は、老人控除対象配偶者に該当し、納税者本人の合計所得金額900万円以下の場合は、配偶者控除の額は48万円である。

- 青色申告者の配偶者で、青色事業専従者として給与の支払を受ける者は、その者の合計所得金額の多寡にかかわらず、控除対象配偶者には該当しない。

- 納税者本人の合計所得金額が900万円を超える場合は、生計を一にする配偶者の合計所得金額の多寡にかかわらず、配偶者控除の適用を受けることができない。

広告

広告

正解 4

問題難易度

肢16.6%

肢214.8%

肢315.0%

肢463.6%

肢214.8%

肢315.0%

肢463.6%

分野

科目:D.タックスプランニング細目:5.所得控除

解説

- 適切。納税者本人の合計所得金額が900万円以下であり、生計を一にする70歳未満で合計所得金額58万円以下の配偶者がいる場合、控除額は38万円となります。

- 適切。納税者本人の合計所得金額が900万円以下であり、生計を一にする70歳以上で合計所得金額58万円以下の配偶者がいる場合、控除額は48万円となります。Aさん(納税者)の合計所得金額が700万円で、控除対象配偶者である妻Bさん(71歳)がいる場合、配偶者控除の額は48万円である。(2022.9-29-a)

- 適切。その年に青色事業専従者としてその年に1円でも給与支払いを受けている者、白色事業専従者である者は、配偶者控除・配偶者特別控除・扶養控除のいずれの適用を受けることはできません。青色申告者の配偶者で青色事業専従者として給与の支払を受ける者、または白色申告者の配偶者で事業専従者に該当する者は、その者の合計所得金額の多寡にかかわらず、控除対象配偶者に該当しない。(2025.5-27-4)配偶者が青色事業専従者として給与の支払を受けている場合、納税者および配偶者のそれぞれの合計所得金額の多寡にかかわらず、配偶者控除および配偶者特別控除は適用されない。(2024.1-28-4)青色申告者の配偶者で青色事業専従者として給与の支払を受ける者、または白色申告者の配偶者で事業専従者に該当する者は、その者の合計所得金額の多寡にかかわらず、控除対象配偶者には該当しない。(2022.5-28-2)青色申告者の配偶者で青色事業専従者として給与の支払を受ける者、または白色申告者の配偶者で事業専従者に該当する者は、その者の合計所得金額の多寡にかかわらず、控除対象配偶者または老人控除対象配偶者には該当しない。(2022.1-28-2)

- [不適切]。配偶者控除は納税者の合計所得金額が1,000万円であれば適用対象となります。900万円を超えると控除額は低減しますが、配偶者の合計所得金額が58万円以下であれば一定の所得控除を受けることができます。合計所得金額が1,000万円を超える納税者は、生計を一にする配偶者の合計所得金額の多寡にかかわらず、配偶者控除および配偶者特別控除の適用を受けることができない。(2025.5-27-3)納税者の合計所得金額が1,000万円を超えている場合、配偶者の合計所得金額の多寡にかかわらず、配偶者控除および配偶者特別控除は適用されない。(2024.1-28-1)合計所得金額が1,000万円を超える納税者は、配偶者の合計所得金額の多寡にかかわらず、配偶者控除および配偶者特別控除のいずれの適用も受けることができない。(2022.5-28-1)合計所得金額が1,000万円を超える納税者は、配偶者の合計所得金額の多寡にかかわらず、配偶者控除および配偶者特別控除のいずれの適用も受けることができない。(2021.5-28-a)納税者の合計所得金額が1,000万円を超えている場合は、配偶者の合計所得金額の多寡にかかわらず、配偶者控除および配偶者特別控除のいずれの適用も受けることはできない。(2019.1-28-2)納税者の合計所得金額が1,000万円を超えている場合は、配偶者の合計所得金額の多寡にかかわらず、配偶者控除および配偶者特別控除のいずれの適用も受けることはできない。(2018.9-27-4)

広告

広告