FP1級過去問題 2020年1月学科試験 問32

問32

青色申告法人の欠損金の繰越控除に関する次の記述のうち、最も不適切なものはどれか。なお、各選択肢において、法人は資本金の額が5億円以上の法人に完全支配されている法人等ではない中小法人等であるものとし、ほかに必要とされる要件等はすべて満たしているものとする。

- 欠損金額が生じた事業年度において青色申告書である確定申告書を提出していれば、その後の各事業年度について提出した確定申告書が白色申告書であっても、欠損金の繰越控除の適用を受けることができる。

- 繰り越された欠損金額が2以上の事業年度において生じたものからなる場合、そのうち最も古い事業年度において生じた欠損金額に相当する金額から順次損金の額に算入する。

- 2016年4月1日に開始した事業年度以後の各事業年度において生じた欠損金額は、2026年4月1日に開始する事業年度において損金の額に算入することができる。

- 資本金の額が1億円以下である普通法人が2026年4月1日に開始する事業年度において欠損金額を損金の額に算入する場合、損金の額に算入することができる欠損金額は、繰越控除前の所得の金額が限度となる。

広告

広告

正解 3

問題難易度

肢111.1%

肢23.8%

肢366.7%

肢418.4%

肢23.8%

肢366.7%

肢418.4%

分野

科目:D.タックスプランニング細目:10.法人税

解説

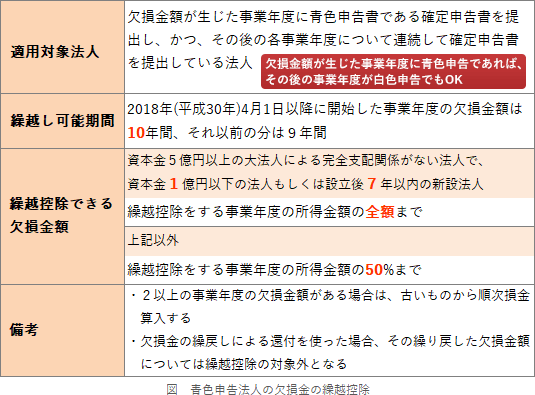

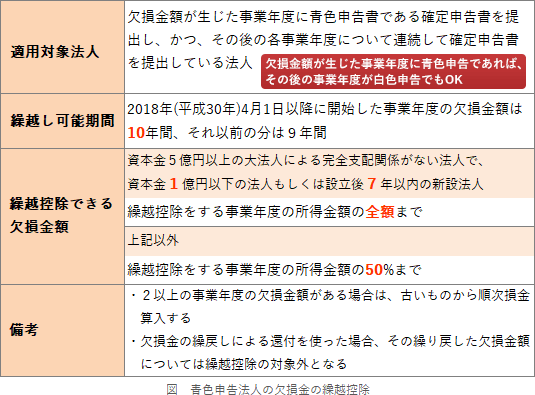

青色申告法人の欠損金の繰越控除に関する出題ポイントは下表のとおりです。

- 適切。青色申告法人の欠損金の繰越控除では、欠損金額が生じた事業年度において青色申告書である確定申告書を提出していれば、その後の事業年度について提出した確定申告書が白色申告書であっても、繰越控除の規定が適用されます。欠損金額が生じた事業年度において、法人が青色申告書である確定申告書を提出している場合、その後の事業年度においても青色申告書である確定申告書を提出しなければ、欠損金の繰越控除の適用を受けることができない。(2025.5-31-a)欠損金額が生じた事業年度において、法人が青色申告書である確定申告書を提出している場合、その後の各事業年度について白色申告書である確定申告書を提出しても、欠損金の繰越控除の適用を受けることができる。(2023.5-32-1)欠損金の繰越控除の適用を受けるためには、欠損金の生じた事業年度において青色申告書である確定申告書を提出し、かつ、その後において、連続して確定申告書を提出する必要がある。(2022.1-31-1)

- 適切。繰越欠損金が2以上の事業年度において生じている場合には、最も古い事業年度において生じたものから順次損金算入をします。仮に、6年前の欠損金額と4年前の欠損金額がある場合、6年前の分から使っていくということです。繰り越された欠損金額が2以上の事業年度において生じたものからなる場合、そのうち最も古い事業年度において生じた欠損金額に相当する金額から順次損金の額に算入する。(2025.5-31-b)繰り越された欠損金額が2以上の事業年度において生じたものからなる場合、そのうち最も古い事業年度において生じた欠損金額に相当する金額から順次損金の額に算入する。(2023.5-32-2)繰り越された欠損金額が2以上の事業年度において生じたものからなる場合、そのうち最も古い事業年度において生じた欠損金額に相当する金額から順次損金の額に算入する。(2022.1-31-2)繰り越された欠損金額が2以上の事業年度において生じたものからなる場合、そのうち最も古い事業年度において生じた欠損金額に相当する金額から順次損金の額に算入する。(2018.1-32-2)繰越控除の対象となる欠損金額がその事業年度開始日前の2以上の事業年度において生じている場合には、最も新しい事業年度において生じたものから順次損金の額に算入する。(2015.10-31-2)欠損金額の損金算入は、最も古い事業年度において生じた欠損金額に相当する金額から順次損金の額に算入する。(2014.9-33-2)

- [不適切]。2018年(平成30年)4月1日以降に開始する事業年度について生じた欠損金額の繰越期間は10年になっています。しかし、本肢の2016年の欠損金額には改正前の繰越期間9年が適用されるので、損金の額に算入することはできません。2025年4月1日に開始した事業年度において生じた欠損金額の繰越期間は、最長で10年間である。(2025.5-31-c)2016年4月1日に開始した事業年度以後の各事業年度において生じた欠損金額は、2025年4月1日に開始する事業年度において損金の額に算入することができる。(2022.1-31-3)資本金が1億円であるB社の2025年4月1日に開始する事業年度において生じた欠損金額の繰越期間は、最長で10年間である。(2018.9-32-2)2025年4月1日に開始する事業年度において生じた欠損金額の繰越期間は、最長で9年間である。(2018.1-32-1)損金の額に算入することができる欠損金額は、各事業年度開始の日前7年以内に開始した事業年度において生じた欠損金額に限られる。(2015.9-32-2)

- 適切。繰越控除される欠損金額の限度は中小法人等とそれ以外で異なります。設問の法人は、大法人による完全支配がない中小法人ですので、繰越控除前の所得金額まで欠損金額を損金算入できます。2026年4月1日に開始する事業年度において、資本金の額が1億円以下の法人が繰り越された欠損金額を損金の額に算入する場合、損金の額に算入することができる欠損金額は、繰越控除前の所得の金額の50%相当額が限度となる。(2023.5-32-3)資本金の額が1億円以下である普通法人が、2025年4月1日に開始する事業年度において欠損金額を損金の額に算入する場合、損金の額に算入することができる欠損金額は、当該事業年度の所得の金額の50%相当額が限度となる。(2022.1-31-4)資本金が1億円以下の法人が2025年4月1日に開始する事業年度において欠損金額を損金の額に算入する場合、損金の額に算入することができる欠損金額は、繰越控除前の所得の金額の80%相当額が限度となる。(2018.1-32-3)資本金が1億円以下の一定の法人が2025年4月1日に開始する事業年度において欠損金額を損金の額に算入する場合、損金の額に算入することができる欠損金額は、繰越控除前の所得の金額の80%相当額が限度となる。(2015.10-31-3)資本金が1億円を超える一定の法人が2025年4月1日に開始する事業年度において欠損金額を損金の額に算入する場合、損金の額に算入することができる欠損金額は、繰越控除前の所得の金額の50%相当額が限度となる。(2015.9-32-1)

広告

広告